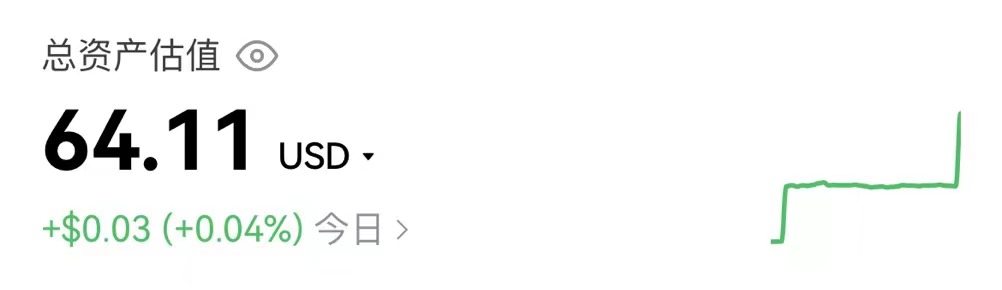

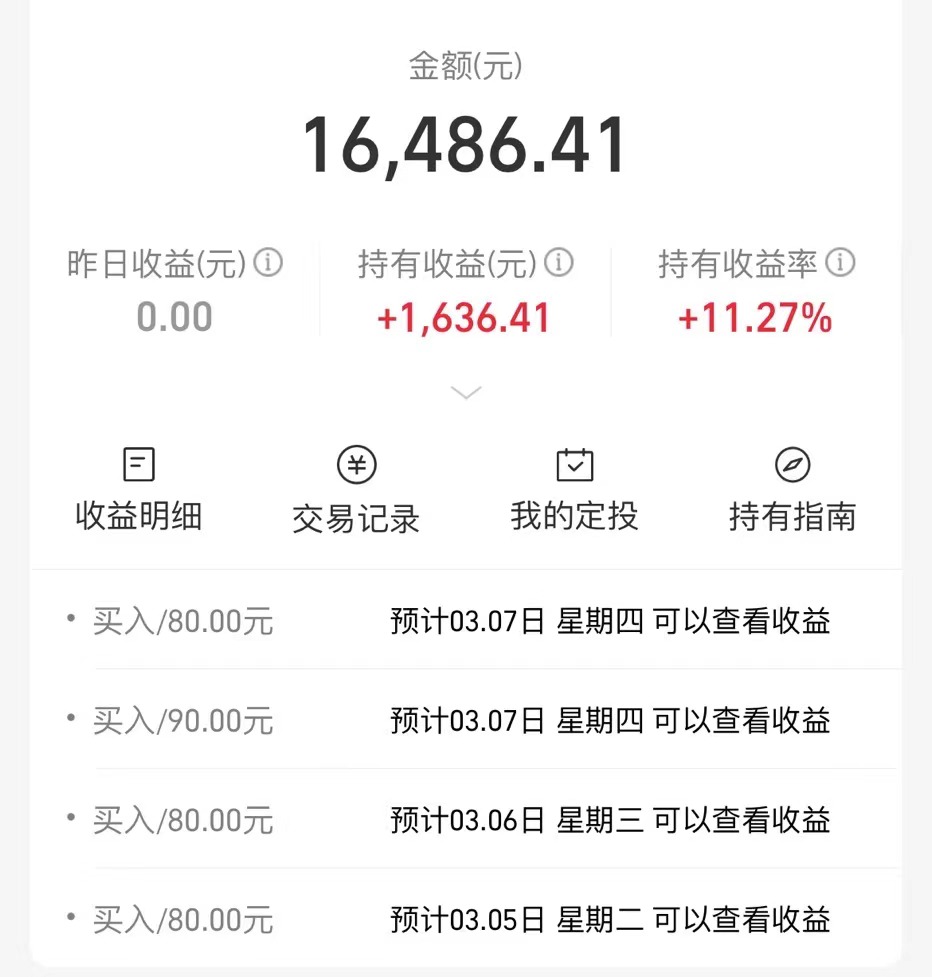

一、定投

二、随笔

01

昨天那篇文章《一阴一阳谓之道》里,讲到那个有钱的朋友,去年买了30万的ORDI铭文,拿了半年时间就翻了100倍。注意,在币圈,拿了半年的时间,已经是非常长了。

赚钱的原因有三:

第一条:对于他来说30万丢了也无所谓;

第二条:他进圈了;

第三条:运气。

三条缺一不可。

第一条,“无所谓”,讲的就是心态;

第二条:“进圈了”,讲的是你玩的场子比你玩什么更加重要;

第三条:“运气”,这个是命理原理。

02

今天重点说一说“心态”这个东西。

为什么很多人十年前比特币几千块钱的时候,拿了几个,但后面涨了就拿不住?

因为心态。

心态的背后是什么?

是这些钱对于你来说是否是很大一笔钱。

对比一下恋爱学里的心态,其实有异曲同工之处。

一个男生追求一个女生,所有男生都有求偶焦虑,我年轻的时候也有,于是我学习找到一个恋爱大师,他给我讲的“心态”这一课,我知道了“心态”的核心。

他说:好心态的关键就是——不缺。

为什么你很急迫的想确认关系?因为你缺。

为什么你约会的时候很紧张?因为你缺。

但渣男无所谓,所以你别看渣男的那副吊样,他们却总赢得芳心。

因为渣男不缺。

03

这时候小A就问了:

“渣男分为富渣男和穷渣男,穷渣男是无知者无所畏,总觉得自己很厉害,其实是普信男。我对自己认知很清晰,所以我无法做到那么自信,那么不缺感。现在不是谁都可以当渣男的,需要有钱,有钱才能自信,才能不缺。”

对于小A的提问,壮哥给出的方案很简单:降低期望,降低门槛。

为什么所有人都要高期待?都要追求白富美?

说句不好听的,为什么明明是癞蛤蟆,非要想吃天鹅肉?

为什么不能追求跟自己价值匹配一点的对象?

这个时候你要首先认识自己的价值,其实很多时候,大多数男生是低估自己的价值的。

还有,你的价值也可以通过塑造而获得,最典型的是你的给人外在的“展示面”和“肢体语言”,这些东西是可以塑造和培养的。

恋爱学里价值分为:情绪价值、繁衍价值和生存价值。

其中,情绪价值(幽默感)和繁衍价值(外在行头)都是可以通过注重自己的仪表和举止而改变的。

04

“癞蛤蟆想吃天鹅肉”是人性本能的贪婪性,这个是天生的。

从进化心理学角度来讲,没有“癞蛤蟆想吃天鹅肉”的欲望,你无欲无求,就会被自然选择所淘汰。

回到投资这个领域里,“贪婪”也是同样的普遍,那么:什么是贪婪?贪婪的量化标准是年化多少?

2011 年到 2015 年期间,中国境内的民间借贷互联网化 —— 也就是P2P,非常火爆。

当有平台给出年化 25% 收益的时候,实际上说明已经危机遍地了。

但是当时很多人并不知道自己是在“癞蛤蟆想吃天鹅肉”,觉得大家都这样,那么这样就是正常的。

殊不知民间小额短期借贷的利率一直不低,但如若利率高到一定程度,达到15% 以上,就已经开始存在很高的系统风险。

若是达到 25% 以上,基本上两年内(即8 个季度周期)必然崩盘。

可是,国内频繁出现各种“民间借贷重灾区”,许多年来,连年不断,说明什么?

说明的是,绝大多数人根本不知道 15% 以上的投资回报率“很可能原本就不属于自己”,于是,无知无畏。

05

我们看看全球范围内顶级投资者的战绩:

巴菲特:伯克希尔-哈撒韦公司,截至 2007 年的 43 年里,复合年化增长率为 21.1%;

西蒙斯:文艺复兴科技公司,“大奖章”基金,自 1988 年成立以来,连续 30 年,平均复合年化回报率高达 34%;

格林布雷:哥谭基金,在 1985 年到 2005 年这 20 年间,复合年化回报率达到了40%……

这都是“神一样”的存在,那么,一个“及格水准”大概应该是什么样的呢?

虽然有很多“高级”投资者其实对巴菲特的评价并不高,但巴菲特确实是在公众领域影响力最大的 —— 当然了,我们有句话说,“文人相轻”,可实际上,在投资领域里,“投资人之间的相轻”只有更多绝对不少。

巴菲特给出的“参考标准”绝对是中肯的:

我必须确保买到的是在长期至少获得 15% 复合年化收益率的股票。

这还是在对行业对企业有深刻研究与认知的前提下 —— 这一点很重要,有知有畏,才能有滋有味。

06

大神格林布雷的一个类比特别精彩,值得牢记:

买股票但不知道究竟买了什么,就如同手持火把穿过一个炸药工厂,你可能活下来,但是你仍然是个傻子。

15%,这是个要记住的数字 。不过,在此之前,还要回过头来认真注意措辞:

复合年化回报率(或“收益率”)

绝大多数人只懂得讨论“回报率”,而不是“年化回报率”,更不是“复合年化回报率”。

一旦我们讨论“复合年化回报率”,我们讨论的不是一年,不是两年,是好多年,一般是十年以上,甚至二三十年……

06

心态“不缺”才能拿得持久,才会选择“长期”持有。

绝大多数人众生都是“短期投资者”,因为他们“太缺”,所以理直气壮地接受各种“诱惑”,所以他们关注的是K线图而不是投资品本身的价值。

看着那历史波段,几乎没有任何一个新手脑子里没有闪过这个念头:“我要是在这里(高点)卖掉,然后在这里(低点)再买回来,哇,一定多赚很多!”

这是彻头彻尾的幻觉,因为那只是市场历史数据记录,而不是幻想者未来可能的实际经历。

从自己身临其境的视角望过去,每时每刻的价格,都既看起来像最高点,又看起来像最低点;并且,一旦开始关注 K 线,基本上很难思考长期 —— 因为“活在当下”的感觉和冲动是那么强烈,自己的大脑分分秒秒都在被各种直觉所刺激,根本想不起来自己实际上在面对的是“漫步中的随机”,分分钟把自己变成赌客却又好不自知 —— 又是一个不留神就已经被“贪婪”这个魔鬼的变身所迷惑。

巴菲特的师父,格雷厄姆有个极度精彩的类比:

股票市场短期是个投票机,长期是个称重机。

07

既然从理性角度知道长期投资才是硬道理,但为什么绝大多数人依然无法做到“不缺”?

因为确实就是没钱,所以是真的有“缺感”!

壮哥给出的方案依然是:降低期望,降低门槛。

你100万确实是很缺,但是以你再普通的收入,每天10块钱,每个月300块钱,你总是不缺吧?

你有没有10块钱,丢了也无所谓的?比如少买一杯咖啡的钱。

我周四在一个股票群里看到一个人分享他70岁丈母娘的故事,每周定投200元给纳指100ETF,结果收益率35%跑赢了绝大多数群里的老股民。

08

有一本书好像专门讲“摩卡效应”的,故事是这样的:

说一对夫妻有每天早起,外出一人喝一杯摩卡的习惯。

后来一位金融顾问告诉他们,每天喝两杯摩卡的花费一共70元,一年就是25550元,30年就是76.65万元!

这就是“摩卡因素”效应。

摩卡因素,指的是生活中的那些非必要开销,比如上面那对夫妻每天一杯摩卡咖啡、还有看到电商打折就赶紧囤货、闲来无事逛某宝时发现的爆款、付了钱却并未真正使用的健身卡……

其实这些开支看似不起眼,也不会造成经济压力,但经年累月下来,数额也是不容小视的。

这些“摩卡因素”,足以掏空你的钱包。

09

总结:拒绝消费主义陷阱,把一些无所谓的钱用来进行定投,然后忘记你有这些钱。

这,就是好心态的来源。

如果加上运气,那么还可能产生高收益甚至翻好几倍,但那不是我们期待的东西。

心态=收益率÷期待

10

这个心态公式源于,威廉·詹姆斯,美国心理学之父。

在其著作《心理学原理》(1890)中提出了一个关于自尊的公式:自尊=成功÷抱负。

这个公式揭示了自尊的形成与个人的实际成就以及个人的抱负和期望之间的关系。

在这个公式中,"success"代表个人实际取得的成就,而"pretensions"则代表个人的抱负、期望。

根据这个公式,一个人的自我感觉良好的程度不仅取决于他/她的实际成就,还受到他/她的抱负和期望的影响。

如果一个人的抱负过高,那么即使他/她取得了一定的成就,也可能因为无法达到过高的期望值而感到自尊心受挫。

反之,如果一个人的抱负较低,那么他/她可能更容易满足,从而获得较高的自尊心。

三、自律

——彭壮20240302